o juremos con pesos vivir

El presidente del Banco Central habla sobre el significado político de la fuga de capitales, y propone una solución. Avisa que la maquinita de fabricar dinero va a seguir encendida, pero explica cuál es el peligro de pasarse de rosca. Opina que el default no sería una catástrofe y cuenta a qué sí le teme de verdad. Todo eso y mucho más, en una entrevista a fondo con Miguel Pesce.

Miguel Pesce es uno de esos funcionarios de raza que tanto reclaman quienes envidian a los burócratas estatales parisinos o a los diplomáticos de Itamaraty. Y es que el actual presidente del Banco Central de la República Argentina va para los catorce años en la misma institución, de la que conoce cada recoveco. De origen radical y mendocino, el aplomo y la moderación son los valores que resaltan quienes le reconocen su aporte al kirchnerismo.

Pesce ingresó al Banco en 2003 como delegado de Roberto Lavagna, por entonces ministro de Economía. Al año siguiente lo nombraron vicepresidente del Central, puesto que no abandonaría hasta la derrota con el macrismo en 2015. Sin embargo, su arribo a los primeros planos de la política se remontan al año cero de este siglo, cuando fue secretario de Hacienda del jefe de Gobierno aliancista, Aníbal Ibarra. Por ese entonces Alberto Fernández era apenas un legislador porteño, que había sido electo por el cavallismo pero ya transpiraba la camiseta de los pingüinos.

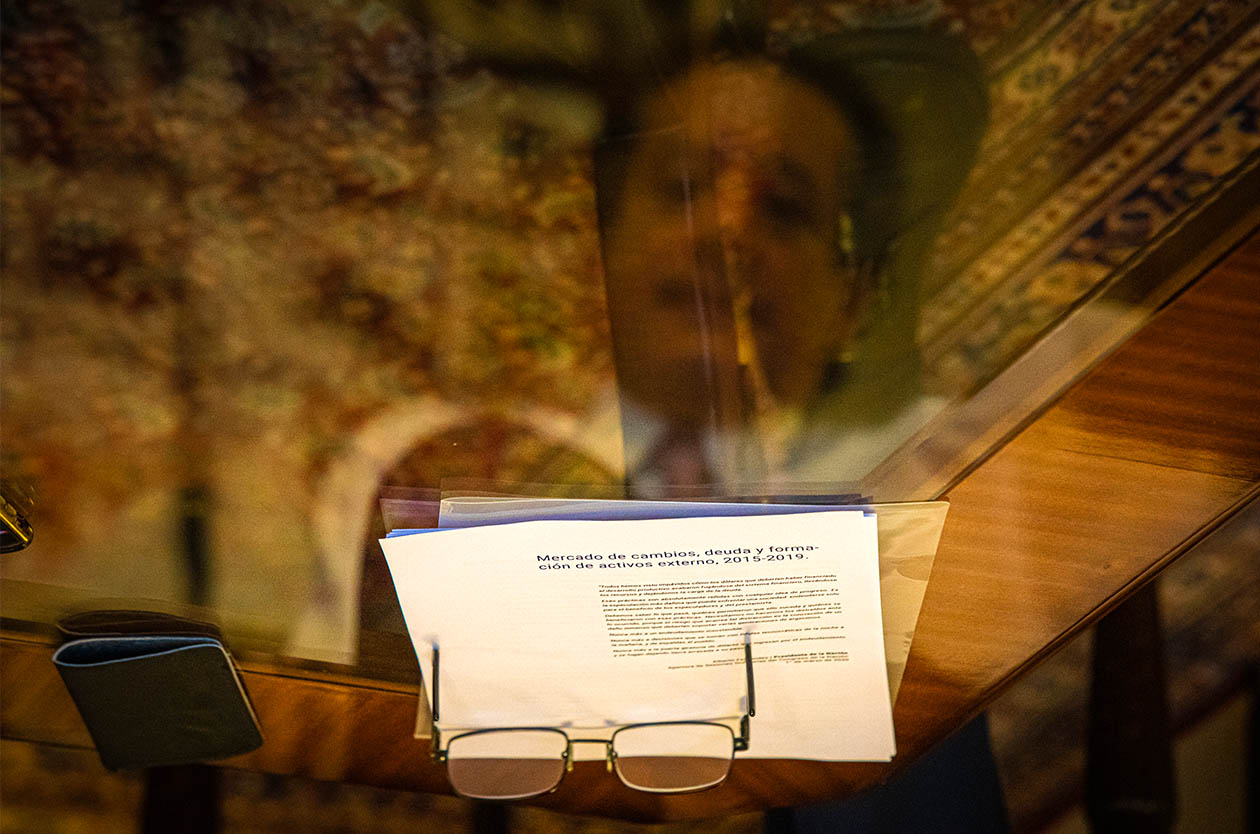

“A Alberto lo conocí en el 2001, cuando estaba en la Legislatura de la Ciudad de Buenos Aires con Vitobello, Argüello, Valdés y Olivieri. Él se interesó especialmente en la reestructuración de la deuda que estábamos instrumentando en ese entonces. Incluso consiguió una rebaja de la tasa de interés que terminó pagando la Ciudad. También lo veía en las reuniones del Consejo Federal de Inversiones, donde estábamos Ibarra y yo por la CABA, mientras que por Santa Cruz iban Néstor Kirchner, habitualmente acompañado por De Vido, pero también lo acompañaba Alberto”. Veinte años después Miguel y Alberto, ahora amigos, se enfrentan a la tarea de reestructurar una vez más una deuda externa en condiciones de default, pero ahora la de todo el país. Y en el marco de otra crisis de naturaleza cíclica y características bíblicas. Antes de la pandemia, Fernández le pidió al presidente del BCRA un informe oficial sobre la fuga de capitales durante la gestión de Mauricio Macri. A mediados de mayo salió el folleto titulado “Mercado de cambios, deuda y formación de activos externos, 2015-2019”, de gran repercusión en la escena política. Por allí comienza esta entrevista.

Las conclusiones del Informe son un poco previsibles: la desregulación del sistema financiero por parte del macrismo, disparó la fuga.

—Sí, pero “una cosa es decir algo, y otra es demostrarlo”. Y en el Informe está demostrado lo que ocurrió. Este es un país donde en concepto de formación de activos externos, es decir de ahorro en divisa extranjera, se compran 10.000 millones de dólares en un año normal; mientras que en 2018 y 2019 se compraron arriba de 25.000 millones de dólares. Cuando no hay un mecanismo que regule la demanda de divisas, la compra de dólares se convierte en un impulso al tipo de cambio, que está ligado a los alimentos. Y la consecuencia final es un aumento de la pobreza. Hoy estamos con niveles de pobreza por encima del 40%, imaginate lo que sería este país si el tipo de cambio estuviera a 80 o a 120.

Hay quienes adjdican la fuga a un núcleo de especuladores o a pocas empresas, mientras otros apuntan al comportamiento masivo de ahorristas pequeños como cualquiera de nosotros. ¿Vos qué pensás?

—Es cierto que tenemos un problema de dolarización de los pequeños ahorristas, porque carecemos de un mercado de capitales que digiera el ahorro local. Un país que puede fugar 86.000 millones de dólares en cuatro años es un país que no tiene problemas de ahorro, ni de excedente económico; el problema es que no puede digerir esa cantidad de dinero. Pero también las grandes empresas compran importantes sumas de dólares, como queda demostrado en el Informe. Las personas humanas compran más en el total que las personas jurídicas, pero lo que compran estas últimas es relevante. Hay una frase del padre Carlos Accaputo, que para mí es muy gráfica: “Argentina es un buen país para ganar plata, pero no para invertir”. Los argentinos hoy son propietarios de empresas en el exterior por un valor mayor que las empresas argentinas en manos de no residentes en el país. Y el balance te da 380.000 millones de dólares de activos de residentes en el exterior. Otro dato: la Argentina es el país que, per cápita y en términos de producto, más dólares billete tiene circulando en su territorio. Es un problema que no se ha podido revertir.

Según el Informe, el 1% de las empresas que compraron divisas (853 firmas) adquirieron 41.124 millones de dólares, lo que equivale el 73,8% de las compras totales de las empresas. ¿Esto justifica el impuesto extraordinario a las grandes fortunas? ¿Qué opinás sobre ese gravamen?

—Sí, tenemos personas con una alta capacidad contributiva en la Argentina. Pero me parece que es difícil establecer impuestos a los stocks. Yo creo que los impuestos deben establecerse sobre los flujos. Y hay una larga tradición en la jurisprudencia argentina según la cual cobrar más del 33% comienza a ser confiscatorio. Creo que esto debiera ser revertido. Pero indudablemente hay un sector de la economía que exhibe una capacidad contributiva importante y podría gravarse. Si Ganancias hubiera tenido un porcentaje mayor que el que tuvo durante los últimos cuatro años, se habría captado parte de esta renta para el Estado.

Con estas restricciones a la compra de dólares, ¿cuánto estimás que será la formación de activos externos en 2020?

—A través del mercado oficial las empresas no pueden formar activos externos y las personas solo pueden acceder por 200 dólares por mes. Por lo tanto, debería caer mucho la fuga este año. Pero la formación de activos externos se está reflejando en la compra de dólares a través de títulos públicos, el famoso “contado con liqui”, que es la referencia que tomaron ahora para meter presión en busca de una devaluación. Es un monto chico, pero te mete una distorsión importante porque está generando un precio de referencia absolutamente ilógico, irracional. No hay ninguna razón para que el tipo de cambio paralelo esté en esos valores.

bajar al dólar de un hondazo

Pesce estuvo durante las últimas semanas en el ojo de la tormenta. Primero le facturaron su cuota de responsabilidad por el día de los jubilados agolpados frente a los bancos en plena cuarentena. Pero los reproches más severos fueron por la disparada de los dólares paralelos, al punto de que algunos portales duchos en la operación política lo dieron varias veces por renunciado. En los pocos días que pasaron entre esta entrevista y el cierre de la edición, el Central y la Comisión Nacional de Valores (CNV) fijaron nuevos límites y obligaciones para operar con bonos en moneda extranjera y consiguieron derribar el “contado con liqui” de $121 a poco más de $100. De todos modos, la cercanía de Pesce con el Presidente no parece augurarle un final como el del titular de la ANSES, Alejandro Vanoli.

¿Cómo influyen en la economía los dólares paralelos?

—Bueno, lo que vemos es que la suba de estos días no está influyendo en los precios. Pero claro, al que tiene que liquidar exportaciones o al que tiene que pagar importaciones le genera una expectativa. No es sano para la economía tener ese precio de referencia, porque hoy el tipo de cambio no está atrasado. Ningún actor nos está planteando que el tipo de cambio oficial esté atrasado, ni siquiera con la devaluación brasileña.

¿El agro no plantea que hay atraso cambiario?

—No, el agro se queja de los impuestos. Oíme, vamos a tener una siembra récord. Entonces no hay atraso cambiario.

O sea, vos no tenés problema en convivir con un paralelo al doble del oficial.

—Sí que tengo un problema. Pero eso no quiere decir que el tipo de cambio hoy esté atrasado. Y lo que yo sí digo es que un tipo de cambio más alto va a reforzar los problemas sociales que tenemos.

Ahora, ¿no es muy fácil para el Estado impedir esa distorsión? Si les imponen, por ejemplo, un parking de 30 días para los bonos, ¿no se acabaría el contado con liqui?

—Le agradezco la respuesta.

Pesce se ríe. Y responde con una evasiva: “Ahora estamos en un contexto de reestructuración de deuda y no sería aconsejable meter una distorsión más en ese mercado”. A los pocos días nos enteramos que la CNV efectivamente impuso un “parking” de 5 días, que obliga a mantener los bonos en cartera como mínimo por ese plazo, introduciendo así un riesgo en la compraventa de divisas conocida como “contado con liquidación”. El “contado con liqui”, como también lo llaman cariñosamente en la City, consiste en comprar un bono en pesos y venderlo en dólares. Es una de las argucias que encontraron los inversores para saltar el cepo y comprar dólares sin límites, pero con el “parking” pueden perder dinero si el bono se abarata en esos días de quietud.

¿Piensan hacerlo después de cerrado el canje de deuda?

—A ver: tomar decisiones en esto a ciegas no es apropiado, y estamos hace un mes tratando de que nos den la información sobre ese mercado y no lo conseguimos.

¿Porque los Agentes de Bolsa (ALyCs) no se las entregan a la CNV?

—Aparentemente las ALyCs se la entregan a ByMA (Bolsa y Mercados Argentinos), pero ByMA no se la entrega a la CNV

Ellos dicen que es información privada y que solo la AFIP con una orden de allanamiento los puede obligar.

—No es cierto. Esta información circuló fluidamente hasta el gobierno de Macri, y no hubo ningún cambio de legislación desde entonces.

Hay pensadores que aseguran que el Estado contemporáneo no tiene la capacidad de obligar a los capitales a territorializarse, y que por más regulaciones que les pongas siempre buscan la forma de escabullirse. ¿Vos pensás que sí se puede?

—Bueno, no es la historia argentina. Siempre se las han arreglado… o han esperado el momento para fugarse. Así sucedió a partir del 2015: antes no podían irse, hubo un cambio de gobierno que desreguló, y se alzaron con 86.000 millones de dólares. Creo, sin embargo, que se abre una nueva oportunidad para recrear un mercado de capitales en pesos. La podemos aprovechar, o se puede recorrer el mismo camino, volver a presionar sobre el tipo de cambio, provocar una devaluación violenta, inflación y demás. Mi impresión es que tenemos la capacidad de no repetir la historia, porque somos seres racionales.

¿Vos pensás que quienes presionan contra el peso terminan trabajando para los acreedores?

—No cabe duda de que este tipo de presiones terminan trabajando en ese sentido sí, por supuesto.

hablar con el corazón

Uno de los flancos que mantiene abierto el presidente del Banco Central es con el niño mimado del gabinete nacional, Martín Guzmán. Mas allá de las fábulas periodísticas, Pesce reconoce haber sostenido algunas discusiones con el ministro de Economía en lo que va del año. Sin embargo, ambos economistas coinciden en cuál es la prioridad para el día después de la negociación con los acreedores.

Tanto vos como Guzmán dicen que hace falta un mercado de capitales en pesos. ¿Cómo piensan convencer a la gente de que ahorre en moneda nacional?

—Hay que conseguir que las grandes empresas, las cuales se han financiado con obligaciones negociables (ON) en el exterior, ofrezcan obligaciones negociables en la Argentina y que los argentinos tomen esa deuda y ahorren con esos instrumentos. Lo primero, por lo tanto, es convencer a las empresas. Como esta oferta nunca ha existido, la tradición es comprar dólares o ladrillos. Cualquier profesional exitoso en la Argentina, que tenemos muchísimos, cuando ganan dinero piensan en ladrillos o en dólares. En Estados Unidos, cualquier profesional exitoso de clase media tiene un asesor financiero al que le paga dos mil dólares por año, y cada vez que hay una oferta interesante lo llama y le dice: “che, está saliendo esta oferta de acciones” o “viene bien el balance de tal empresa, ¿por qué no comprás?”.

¿Por qué les convendría a estas grandes empresas financiarse de esa manera?

—Porque necesitan financiamiento y la situación de crisis de deuda les va a restringir los mercados externos. Aún con una reestructuración exitosa yo creo que no va a ser lo mismo.

¿Y no deberían ser las empresas estatales, como durante el gobierno de Cristina hizo YPF, las que empiecen con esas ofertas de acciones?

—Y sí, debiera ser. Sin ningún lugar a dudas YPF debería emitir ON en pesos.

¿Y qué respuesta estás percibiendo por parte de los empresarios privados?

—Bueno, lo primero que ves es sorpresa por estos niveles de emisión que estamos teniendo. Hay que discutir con ellos lo mismo de siempre: que no se traslade a precios. Pero ahora hay que agregarle otra discusión, porque esto va a pegar la vuelta: esa plata va a llegar a los bancos, la mayor parte va a quedar en los supermercados, en los grandes productores de bienes de consumo masivo. Y entonces, ¿qué vamos a hacer con esos pesos? La respuesta clásica sería comprar dólares. Pero ojo que hoy las carteras ya están sobredolarizadas. Ya estaban sobredolarizadas antes del 2015, y ahora les agregamos 86.000 millones más. Me parece que las empresas podrían diversificar hacia el peso su riesgo. No creo que haya el apetito por dólares que había en el 2015 ahora en el 2020.

Proyectás una gestión de acá hasta el final de tu mandato con control de cambios, ¿verdad?

—Yo lo vengo repitiendo: si la Argentina exportara 90.000 millones de dólares, no necesitaríamos estas restricciones. Estamos exportando en el orden de los 60.000 millones de dólares. En un país que en un abrir y cerrar de ojos te fuga 20.000 millones, donde la gente viaja por 8.000 millones de dólares, que era la demanda que teníamos de turismo antes de cerrar las fronteras, si no tenemos crédito externo, y si liberamos a los argentinos a comprar dólares, lo que vamos a tener es 70% de pobreza. Este país no lo aguanta. Entonces, cuando exportemos 90.000 millones de dólares no vamos a necesitar estas restricciones. Mientras no exportemos en esos volúmenes, vamos a necesitarlas.

En términos de balance cambiario, ¿cómo pega la pandemia? ¿Suma o resta dólares?

—En términos comerciales nos trae dólares. Vamos a tener menos importaciones y vamos a tener más exportaciones. Esta vez, a diferencia del 2008, los commodities agropecuarios no siguieron el trayecto del dólar. La soja tiene un piso que viene resistiendo en 305, sube a 315 y se está moviendo ahí, pero no perforó, gracias a Dios, los 300 dólares. Si la soja hubiera seguido el camino del petróleo… no sé qué hubiéramos hecho. Pero por suerte eso no sucedió y estamos con una perspectiva récord de siembra de trigo.

Y en ese contexto, ¿un default sería catastrófico para Argentina?

—No, para mí catastrófico sería que la soja costara 200 dólares. Eso sería una catástrofe. Un default es un problema grave. La Argentina casi siempre ha vivido con sus propios recursos. Tuvimos este endeudamiento corto en el período de Macri, mal utilizado, mal realizado, con un destino especulativo. Pero nosotros no dependemos del financiamiento externo. Nos las arreglamos con lo que tenemos. Con los límites que hablamos antes: si exportás 60.000 millones, con restricciones cambiarias; si exportás 90.000 millones, sin restricciones cambiarias. De ninguna manera ayuda o es positivo que tengamos un default, pero una catástrofe no es.

¿Qué consecuencias tendría inmediatamente?

—En la década pasada tuvimos este problema. El Banco Central tuvo embargado 100 millones de dólares por el juez Griesa durante muchos años. Aprendimos cómo funcionan los jueces norteamericanos: para ellos cuando no hay ley, entonces el contrato es ley. Yo creo que de ahí no vamos a mover a los jueces norteamericanos. Pero también hay fallos de la corte de los Estados Unidos que dicen que las reservas son inembargables, no me importa si son comerciales, si son del Estado, si son del Banco Central, de lo que fuere. Eso para nosotros es un paso muy importante con respecto a la década anterior, porque tenías que triangular con Europa, era un despelote. La mayor parte de nuestras transacciones se hacen en Estados Unidos.

¿Pero qué efectos concretos tendría el default?

—Restricciones de financiamiento, no solo para el Estado sino también para las empresas. Pero, insisto, las empresas pueden financiarse en la Argentina. Y va a haber recursos de capital para que se financien en la Argentina.

¿Hay alguna proyección de cuánto afectaría la actividad?

—La actividad no creo que la afecte. Te va a traer problemas de financiamiento, pero la actividad no. Me parece que viene una etapa de aumento de la demanda de alimentos en el mundo y nosotros producimos eso. Yo creo que ahora lo que falta es que las empresas que necesitan financiamiento utilicen el mercado de capitales local para financiarse, y no el externo. Este es el paso fundamental. Yo lo digo así y parece fácil, pero es muy difícil, porque el mercado de capitales se orienta a otro tipo de negocios.

Pero si ese es el fin, ¿no sería más útil entrar en default? De modo tal que se les restringe el financiamiento en dólares a las empresas y tienen que venir sí o sí al mercado local.

—No, de ninguna manera. Eso lo podemos conseguir sin necesidad de default. A ver, la Argentina produce alimentos para 300 millones de personas y va a producir para 400 millones, no puede cerrarse nunca porque somos 44 millones. Estamos forzados a ser una economía abierta, tenemos relación permanente con el mundo. No creo que sea ventajoso ser un país que no puede pagar sus deudas.

¿Ustedes tienen una estimación de cuánto va a ser la recesión este año?

—Sí. Nos está dando una caída de 5 o 6 puntos.

la moral de los banqueros

Cuando Federico Sturzenegger asumió la presidencia del BCRA en diciembre de 2015, Pesce se exilió en la gélida Tierra del Fuego, para presidir el Banco de dicha provincia. Desde allá se defendió en la causa conocida como “dólar futuro”, en la que compartió banquillo de procesados con la expresidenta Cristina Kirchner, cuyo círculo íntimo desconfía ahora de su relación amable con los banqueros. Durante esos cuatro año lejos del Central fue testigo del desmonte de la arquitectura financiera que había contribuido a edificar durante la primera década y media de este siglo. Su balance no es el de un técnico: “fue una inmoralidad”, dice.

Bajemos de la gran empresa al peatón, para hablar un poco de medios de pago. Cuando el Estado por primera vez dijo “le voy a dar 10.000 pesos a nueve millones de personas”, se encontró con que había cuatro millones que no lo podían cobrar. ¿Qué aprendizaje sacás vos de esa situación?

—Lo primero que te digo es que la Argentina está en mejor posición que otros países de la región en ese sentido. Mejor que Colombia, mejor que Perú, mejor que Brasil, en cobertura de cuentas por habitante. Y en gran medida porque la Asignación Universal por Hijo y el cobro de jubilaciones se instrumentan a través del sistema bancario. Sin embargo, estamos teniendo tropiezos con el IFE, dificultades para pagarle a la gente que no tiene cuenta. Nosotros venimos insistiendo con las cuentas gratuitas universales, pero los bancos se niegan a darle cuentas a las personas. Ahora con la aparición de las Fintech se sorprendieron, porque te colocan un millón y medio de tarjetas en pocos meses. Eso me parece que los despabiló.

¿Y por qué el Estado no se apoya en esas Fintech para pagarle a las millones de personas que no tienen cuenta?

—Se les abrió la posibilidad: para cobrar el IFE vos podías declarar una cuenta bancaria única (CBU) o una cuenta virtual única (CVU). Pero nadie eligió una CVU. Incluso se hizo campaña y estaba perfectamente aclarado. Lo que pasa es que no existe la gimnasia de las personas de usar billeteras virtuales. Yo creo que es un hecho novedoso, pega bien en los medios, pero me parece que se sobredimensionó un poco su importancia. Y ya el ministerio de Producción tuvo que meterle una denuncia a unas cuantas Fintech por usura.

Pero vos creés que se puede acelerar la “inclusión financiera” gracias a esta crisis.

—Sí, a nosotros nos sorprendió enterarnos de que hay 200.000 PyMEs en la Argentina que no tienen calificación crediticia. O sea, que nunca tomaron un crédito en un banco y si lo tomaron lo pagaron en tiempo y forma. Y 50.000 de esas 200.000 no tenían ni cuenta bancaria. Y descubrimos con el IFE que había 700.000 monotributistas sin cuenta bancaria. O sea, mucha gente se maneja con puro efectivo aún. Es algo magnífico.

¿Ustedes tienen noción del nivel de endeudamiento de la población?

—Todo el préstamo al sector privado, sumando familias y empresas, en la Argentina son 8 puntos del producto. Cuando Mercedes (Marcó del Pont) era presidenta del Banco Central estábamos en el orden del 14% y queríamos llegar al 16%. Cualquier país de la región está en el 30% o 40% del producto. Es bajísimo.

Pero vos estás hablando solo del crédito bancario. Hay que tomar también las otras formas de endeudamiento, como el Argenta que otorgó el Anses, o las financieras usurarias.

—Lo de Argenta fue una vergüenza. Prestarle plata con débito en cuenta a una persona para comprar comida es inmoral. Así le cobres una tasa baja. Porque estás tratando con una persona que tiene dificultades, y si le ofrecés 100 te va a tomar 100, si le ofrecés 200 te va a tomar 200, y después va a tener más dificultades aun para poder comprar comida. Lo que se hizo fue absolutamente inmoral. Por otro lado, estamos trabajando para ponerle una restricción legal al tema de la usura que es grave. Porque también está ese riesgo: bajo el paraguas de la bancarización, se formaliza a la gente para cobrarles tasas del 120%. Prefiero que no tenga financiamiento a que le hagas eso, que es inmoral. De todas maneras, el endeudamiento de la población es bajo, porque con tasas tan altas es imposible que la gente se endeude mucho.

encender la maquinita

Pesce está obsesionado con un enigma cuyo desenlace se verá en estos meses: el destino de la masa de pesos que inyectó el Estado en el mercado, gracias a la magia de la maquinita. Una vez que sus beneficiarios hayan gastado esa bola de dinero en los circuitosdel consumo masivo, ¿servirá como aquel interruptor al que se refería Alberto Fernández cuando, en campaña, prometió “encender la economía”? ¿O se fugarán hacia el dólar como siempre han hecho los excedentes en la Argentina? Nuestro entrevistado asegura que todo depende, una vez más, de la inefable burguesía nacional. Y procura convencerla apelando a la racionalidad: si queremos obtener resultados diferentes, no podemos hacer lo mismo.

La última medición de la inflación registró una baja significativa. ¿No pensás que esa masa de pesos que se inyectó en la economía puede impactar en ese sentido?

—A ver, en la Argentina hay tres factores que impulsan la inflación. Uno es el tipo de cambio: las devaluaciones violentas terminan en procesos inflacionarios importantes. Dos, ajustes de tarifas. Tres, paritarias. Ninguno está ligado a la oferta de dinero. Lo que sí ocurre es que cuando aumentás la oferta de dinero, termina impactando sobre la demanda de dólares para la formación de activos externos, cosa que presiona sobre la devaluación y ahí se desata el proceso inflacionario. Ahora, con una capacidad instalada utilizada del 51%, no hay razón para que esto se transforme en un proceso inflacionario. Me parece que el problema aparece con la generación de estos climas que presionan sobre el tipo de cambio y te empujan a devaluar. Y una vez que devaluaste se desencadena el resto del proceso. Pero no creo que la emisión de por sí sea inflacionaria.

¿Eso quiere decir que no existe límite por ahora para la maquinita?

—No, sí hay límite. Pero estamos en situación de emergencia y lo peor que nos puede pasar es que esto termine en una crisis social porque a la gente no le llegue la comida al plato. Frente a esa posibilidad real, yo no me pongo a evaluar elementos técnicos. Lo que sí tenemos que ver después es cómo digerimos esa cantidad de pesos. Yo tuve la oportunidad de conocerlo a Pedro Vuskovic, que fue ministro de Economía de Salvador Allende, y le pregunté: “¿qué revisaría usted de la política económica que implementaron en ese entonces?”. Él me respondió: “nosotros descreíamos de la importancia de los efectos macroeconómicos de las políticas fiscales y monetarias; ahí yo sería más cuidadoso”. Acá Néstor Lavergne trabajó también sobre ese tema y hablaba de la soberanía fiscal: cuando estás en una economía de mercado y empezás a emitir dinero, lo que estás poniendo en manos de otros es el riesgo de tu estabilidad. El riesgo de nuestra estabilidad hoy es que todos esos pesos te los corran contra el tipo de cambio. Por eso creo que con la emisión hay que ser muy cuidadoso. También es cierto que esta emisión está evitando que el producto caiga más. No es que nosotros estamos inyectando plata porque la capacidad ociosa está en el 80% y queremos jugarnos a ponerla en el 90%. Es decir, no estamos agregándole demanda a la que teníamos en el 2019, sino que tratamos de evitar que caiga más abajo.

Si entiendo bien, no hay un criterio técnico para valorar la emisión monetaria en esta situación de emergencia, sino que se trata de un problema político: mientras más emitís más soberanía estás cediendo. En este sentido, ¿cuál es la lectura política que hacés sobre los actores que presionan al tipo de cambio paralelo? ¿Quiénes son y por qué lo hacen?

—Para responder quién está presionando en el mercado paralelo esperaría tener la información cierta. Porque hoy no sabemos quiénes son los veinte principales compradores de dólares en el mercado de bonos. Algunos intuyen que son actores argentinos y concluyen que, como la tasa en pesos está baja, entonces están yendo por ese camino. Y otros te dicen que hay no-residentes presionando por llevarse los pesos y aceptan liquidar los bonos a cualquier tipo de cambio.

Es increíble que el gobierno no cuente con esa información. ¿Vos no sentís que el poder económico está esperando a que caiga un poco la popularidad del presidente para salir a desestabilizarlo?

—No, no estoy teniendo esa impresión. Porque les fue muy mal con el gobierno anterior. Los bancos fueron los más beneficiados en el último tramo, por este invento de la supertasa de interés que los compensó. Pero el resto quedó devastado. No quedó piedra sobre piedra. Destrozaron todo. Me parece que eso abre una posibilidad: bueno, si los que ustedes querían, sus propios representantes, terminaron en semejante descalabro, ¿no habría que pensar algo distinto? Una dificultad que tenemos en la Argentina es que los políticos quieren construir su propio mundo empresario, y los empresarios quieren construir el mundo político. Y así terminamos.

El macrismo fue un intento de adecuar el sistema político al mundo empresario. Y el kirchnerismo procuró construir un mundo empresario a su imagen y semejanza. ¿No es cierto?

—El desarrollismo en general tiene esa impronta. Para el desarrollismo la burguesía argentina es retrógrada, por su fuerte condición agraria. Y se requiere construir un mundo industrial, por eso los planes de promoción industrial y todo lo que vimos en los sesenta y setenta. Pero posiblemente estemos ante una oportunidad para ponerse de acuerdo y no inventar más nada. Me parece que los actores son estos y tienen que entenderse. Esperemos que no volvamos al camino clásico.

La última: hay una épica a la que Alberto Fernández suele apelar, que es la de 2003. Un país arruinado que rápidamente se pone de pie. Vos fuiste funcionario durante todo el kirchnerismo, desde el inicio mismo y hasta diciembre de 2015. ¿Hay margen para ese paralelo o estamos en una situación totalmente distinta?

—Bueno, dejaron una situación social crítica sin ningún lugar a dudas. La diferencia es que, gracias al kirchnerismo, hay instrumentos en esta etapa que no tenías en el 2001- 2002, como la Asignación Universal por Hijo, que te da la posibilidad de llegar rápido a dos millones y medio personas con recursos para que no caigan en situación de desesperación. También los cuatro millones más de jubilados, que en el 2001 estaban en el abandono y ahora los tenés adentro del sistema previsional. Creo que es una diferencia fundamental con respecto a lo que pasó en el 2001. Respecto de la recuperación, el desafío es volver a exportar 83.000 millones de dólares, que fue el máximo al que llegamos.

¿Y lo ves viable en este contexto?

—La verdad es que se ha complicado mucho, porque el primer impulso lo esperábamos de Vaca Muerta y con este precio de los hidrocarburos no funciona para la exportación. La soja está resistiendo la baja pero no anda a 400 como en aquel momento, sino que se mantiene a 310 o por ahí. Tampoco Brasil ayuda y en aquel momento teníamos a Brasil creciendo más que la Argentina. En varios sentidos creo que es un contexto más difícil que el del 2001-2002.