Cuando se habla de represalias frente al no pago de la deuda externa, las que más se han señalado son aquellas que llevarían al embargo por parte de los países acreedores de aviones, barcos, cuentas corrientes o exportaciones argentinas en el exterior. Sin embargo, aunque posibles, éstas serían quizá las formas menos probables que tendrían las sanciones contra la Argentina.

El error más frecuente siempre ha sido pensar que todos los intereses económicos extranjeros se van a unir en contra de la Argentina en caso de no pagar la deuda.

Gran parte de la deuda está contratada con bancos privados, pero una parte corresponde a organismos nacionales e internacionales, y otra parte a los proveedores de bienes importados. No debemos olvidar en este cuadro las inversiones directas que empresas extranjeras, mayoritariamente multinacionales, tienen en nuestro país. Los bancos privados, los organismos nacionales e internacionales de crédito, los proveedores y organismos de crédito comercial y las empresas multinacionales serían, en este caso, los actores externos en juego.

las sanciones

El incumplimiento de compromisos con estos acreedores daría lugar a sanciones de tipos jurídico y económico de distintas características. Podemos suponer entonces que dejar de pagar a la banca privada un crédito financiero de mediano plazo, no significa que se deje de pagar a los proveedores de productos importados ni que se deje de adelantar dólares para la remisión de beneficios y regalías de las empresas multinacionales en el país (recordemos de paso que sólo el 39% de la inversión extranjera es de origen norteamericano), ni que dejen de pagar créditos comerciales o créditos con organismos internacionales como el BID, el Banco Mundial o el mismo Fondo Monetario Internacional.

Los bancos privados que durante la década pasada prestaban dinero pensando que "un país nunca quiebra" pueden aplicar distintos tipos de sanciones en caso de no pago aunque es probable que sólo los bancos pequeños pueden llegar a utilizarlas. En una primera etapa los bancos grandes van a buscar diversas formas de negociación para evitar situaciones de no retorno a las que se podría llegar si se empiezan a aplicar algún tipo de sanciones.

Las sanciones de tipo jurídico son de carácter limitado porque si bien tanto Inglaterra como los Estados Unidos, que serían los países que podrían aplicar este tipo de sanciones, han modificado sus leyes limitando la inmunidad soberana de los estados en materias comerciales y financieras, y han otorgado el “derecho” de esos estados a renunciar a dichas inmunidades si así lo desean, no sería fácil de aplicar el resultado que tenga un juicio de este tipo.

De cualquier forma, no es fácil que los tribunales norteamericanos, por ejemplo, a cuya jurisdicción buena parte de los litigios que se pudieran presentar se han sometido, acepten juzgar acciones de países extranjeros, aun cuando dañen intereses privados norteamericanos y violen los principios de la ley norteamericana e incluso internacional. Hay ejemplos en este sentido, como fue el caso de las expropiaciones cubanas de bienes norteamericanos, o más recientemente ciertos juicios contra la OPEP o contra bancos costarricenses que los tribunales norteamericanos se negaron a tratar.

En caso de que esos juicios se lleven adelante, el resultado más probable, si es contrario al deudor, puede ser el embargo de depósitos o bienes materiales para ser luego rematados. Hay dos razones que hacen que esta posibilidad no sea tan sencilla de realizar. Primero, porque aun cuando se haya renunciado a los derechos soberanos, la ley en los EE.UU. sólo permite la ejecución de propiedades usadas en actividades comerciales "en los EE.UU.". No comprenderían por ejemplo las sedes diplomáticas ni otro tipo de bienes que se usen con fines no comerciales. Segundo, los depósitos hechos por el Banco Central tampoco estarían incluidos en la renuncia de soberanía (recordemos que las reservas argentinas de divisas están depositadas en la Reserva Federal de Nueva York).

Las reservas son uno de los más importantes activos que tiene un gobierno. En el conocido estudio de Enders y Mattione, la pérdida de las reservas es considerado como el resultado más negativo a que el rechazo de la deuda conduciría. En la crisis de los rehenes en Irán y pese a que EE.UU. (el poder ejecutivo, no el judicial) embargó todos los activos iraníes en su territorio, excluyó las reservas en moneda extranjera que tenía el Bank Markazi Irán (Banco Central de Irán). En todo caso, no obrando embargo preventivo (que es de muy difícil concreción) nada impide trasladar las reservas a otro país antes de que el juicio concluya. Justamente, uno de los motivos que dieron origen al mercado de eurodólares fue el traspaso de las reservas soviéticas en medio de la crisis de los misiles de 1962.

En el caso de barcos, aviones, o exportaciones que se aventuren en un país donde se hayan dictado embargos o que reconozca dictámenes de otros países, si estos bienes no son del país que dejó de pagar, pero sí de empresas privadas del mismo o incluso empresas públicas pero autárquicas, ningún tribunal puede solicitar embargo contra ellas. Con respecto a las exportaciones, éstas se venden FOB, o sea que cambian de mano apenas son embarcadas, lo que hace que su embargo sea legalmente imposible.

Emprender acciones legales puede presentar para los bancos costos mayores de los que se trata de evitar. Pero debemos tener en cuenta que los casos más recientes de embargo y congelamiento de activos, el de EE.UU. impuesto a Irán, y posteriormente a Libia, y el de Gran Bretaña a la Argentina, no fueron decisiones judiciales; fueron decisiones políticas. En nuestro caso, el bloqueo de las cuentas argentinas en Inglaterra fue una decisión política del gabinete inglés, que no fue implementada a través del sistema judicial.

Es bastante claro entonces que son los gobiernos los que tienen poderes hasta cierto punto ilimitados, e incluso el poder de cambiar las leyes. Son los gobiernos los que pueden incautarse activos del deudor, declarar un embargo comercial, romper relaciones diplomáticas, expulsar a un país de agencias internacionales e incluso, como en el pasado, declarar la guerra por cuestiones financieras. Este es otro argumento que determina que la deuda pase de ser un problema entre deudores públicos y acreedores privados, a ser un problema político. ¿Pero por qué un gobierno llegaría a aplicar sanciones extremas? Probablemente, en el caso que se viera presionado al mismo tiempo por todos los actores externos mencionados. Pero posiblemente, antes de recurrir a su gobierno, los sectores involucrados sumarían a las legales, otras sanciones no judiciales, de tipo económico

Los bancos privados dejarían de otorgar créditos por un plazo relativamente largo a un país que deje de pagar sus deudas, aunque quizás el hecho de dejar de pagar se deba justamente a que los créditos se cortaron antes y no se pudo siquiera pagar los servicios de la deuda. Pero aunque algunos bancos corten sus créditos siempre habrá otros dispuestos a otorgarlos. Cuba, diez años después del repudio de la deuda, recibió créditos de países europeos.

La reacción de las empresas multinacionales al no pago de la deuda puede llegar a ser ambigua. A menos que dejar de pagar sea parte de un movimiento generalizado contra el capital extranjero, éste permanecerá en el país. Y hasta ahora, ninguna multinacional operando en la Argentina parece sentirse amenazada en caso de que no se pague. Lo probable, si eso ocurre, es que se muestren cautas en público, por miedo a que sus intereses sean tocados. Privadamente tratarán de hacer todo lo posible para que se llegue a una solución negociada, más allá de que ello signifique una pérdida para los bancos. Las multinacionales y los inversores directos apoyarían en general represalias si sus capitales no son cuestionados porque, además, el no pago significaría el aumento de divisas para importaciones necesarias a la promoción de un rápido crecimiento económico, con lo que las multinacionales también se beneficiarían, ya que en nuestro país producen el 40% de los bienes industriales y además dispondrían de más divisas para seguir remitiendo sus beneficios al exterior. Los proveedores comerciales y organismos de crédito comercial sólo se adherirían a los bancos en caso de que a ellos tampoco se les pagara, y este tipo de sanciones comerciales son las que más preocupa: la escasez de bienes intermedios y de capital para la producción o de bienes medicinales o de créditos para comprarlos.

Estas sanciones se podrían aplicar a través de un embargo comercial oficial o de barreras proteccionistas contra nuestras exportaciones, o la interrupción de garantías oficiales a los créditos con que pagamos nuestras importaciones. Pero un país deudor puede empezar a moverse en base a pagos al contado o en base al trueque. En este sentido, el 25 % del comercio mundial se realiza de esta manera, intercambiando unos bienes por otros; Argentina estaría así en una buena posición, ya que su producción se complementa con la de varios países en el mundo.

En síntesis, si no se paga a los bancos pero sí a los proveedores y a otros prestamistas oficiales, y si se mantiene una política como la actual con respecto a las inversiones extranjeras, es poco probable que el sector privado bancario solamente pueda imponer y mantener sanciones judiciales y económicas sin que el gobierno respectivo apoye represalias directas al país.

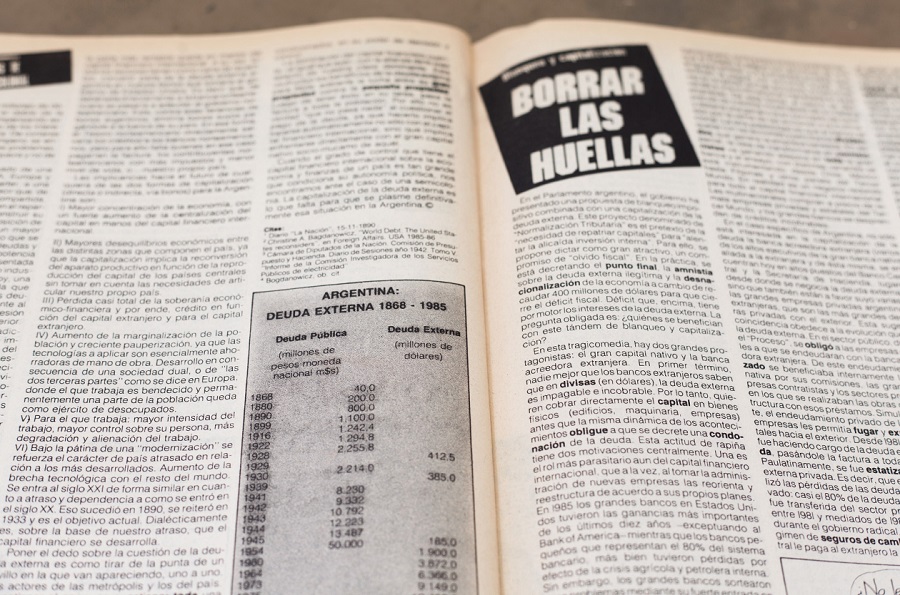

Por otra parte, una cesación de pagos unilateral y total de la Argentina afectaría el crecimiento del producto de los EE UU. en 0,2% y costaría 70.000 empleos: si Brasil no pagara significaría una reducción del 0,8% del PBI de EE.UU. y 399.000 empleos, mientras que si Latinoamérica deja de pagar su deuda afectaría el PBI norteamericano en un 2,5% y produciría 1. 1 millón de desocupados. El impacto en el sistema financiero sería más difícil de calcular ya que el crédito otorgado a los seis mayores deudores representa casi 2 veces el capital de los bancos prestamistas.

En cambio, si Argentina deja de pagar según el mencionado artículo de Enders y Mattione (Latin America: The crisis of debt and Growth, Washington o.e., Brookings Institution, 1984) el PBI crecería a 4.5% por año, si el costo de las importaciones se incrementara en 5%, y crecería el 4.4% por año si hubiera que pagar 10% más por las importaciones.

no pagar no alcanza

Si bien una política inteligente de no-pago puede ser alcanzada con más o menos suerte, la crisis en que se encuentra la economía argentina no va a ser resuelta solamente con una decisión de este tipo, es más; quizá una posición de no pago de la deuda esté escapando a enfrentar el verdadero problema aquel que permitió que la deuda se generara y que se pueda seguir generando: la estructura económica dependiente argentina. Tampoco se ataca con la misma energía a los compatriotas que se llevaron los créditos como al Fondo Monetario Internacional. Los primeros parecen ya olvidados. La dificultad más grande parece ser politizar la deuda pero no tanto externamente como suele proponerse, sino internamente: realizar una investigación sobre la deuda legítima e ilegítima, investigar la fuga de capitales y los activos financieros externos de argentinos, y discutir la política a seguir con la deuda externa en el Congreso.

Luego de 2 años de gobierno se carece totalmente de información sobre la legitimidad de la deuda, especialmente con los bancos. Los nuevos acuerdos con la banca hacen borrón y cuenta nueva legitimizando finalmente la deuda. La ilegitimidad de la deuda proviene en gran parte del uso dado a los créditos: la remisión de grandes sumas al exterior. Pero tampoco se investiga quién remitió los dólares al exterior, y de quién son los activos financieros externos que según el vicepresidente de la Nación ascienden a 35.000 millones de dólares.

Para pagar la deuda se plantea una economía de guerra que es principalmente sufrida por los sectores de menores recursos. En una economía de guerra en serio, durante la Primera y Segunda Guerra Mundial, tanto en Francia como en Inglaterra obligaron a sus connacionales a declarar al Tesoro sus activos externos. Los déficits de balanza de pagos fueron cubiertos con la venta de esos activos y sus dueños recibieron a cambio bonos en moneda local no convertible.

Pocas son las propuestas de este tipo que se realizan en el país; por el contrario, se siguen pagando los intereses a los bancos extranjeros que son utilizados por éstos para pagar los intereses que devengan los depósitos de argentinos en esos bancos…es decir que, en definitiva, le estamos pagando los intereses a aquellos que se llevaron los dólares del país.